वस्तु एवं सेवाकर या जीएसटी क्या है – GST Meaning in Hindi

Goods and Services Tax (GST) One Nation One Tax| हिंदी में इसे वस्तु और सेवा कर कहा जाता है आप इसे बहु-स्तरीय कर यानी Multi Level Tax भी कह सकते है| यह एक अप्रयत्क्ष कर (Indirect Tax) है जिसे भारत के कई प्रकार के Indirect Taxes (जैसे वैट, सर्विस टैक्स आदि) की जगह (Replace) पर लाया गया है|

GST Act 29 मार्च 2017 में संसद में पास किया गया और 1 जुलाई 2017 से पूरे भारत में GST लागू कर दिया गया|

सरल शब्दों में जीएसटी वस्तुओ और सेवाओ पर लगने वाला अप्रत्यक्ष कर (Indirect Tax) है जो हर मूल्यवर्धन यानी Value Addition पर लगता है| आप इसे कुछ इस प्रकार समझ सकते है कि बिक्री के हर बिंदु पर जीएसटी लगता है – Tax Levied at Every Point of Sale. भारत में GST ने लगभग सभी वस्तुओ और सेवाओ पर लगने वाले विभिन्न प्रकार के केन्द्रीय और राज्य अप्रत्यक्ष करों जैसे Excise Duty, VAT, Service Tax आदि की जगह ले ली है, पर फिर भी कुछ प्रोडक्ट है जिन पर अभी भी GST लागू नहीं होता| जैसे – पेट्रोलियम प्रोडक्ट और शराब (अल्कोहोल)|

जीएसटी कैसे काम करता है – GST Rules (Hindi)

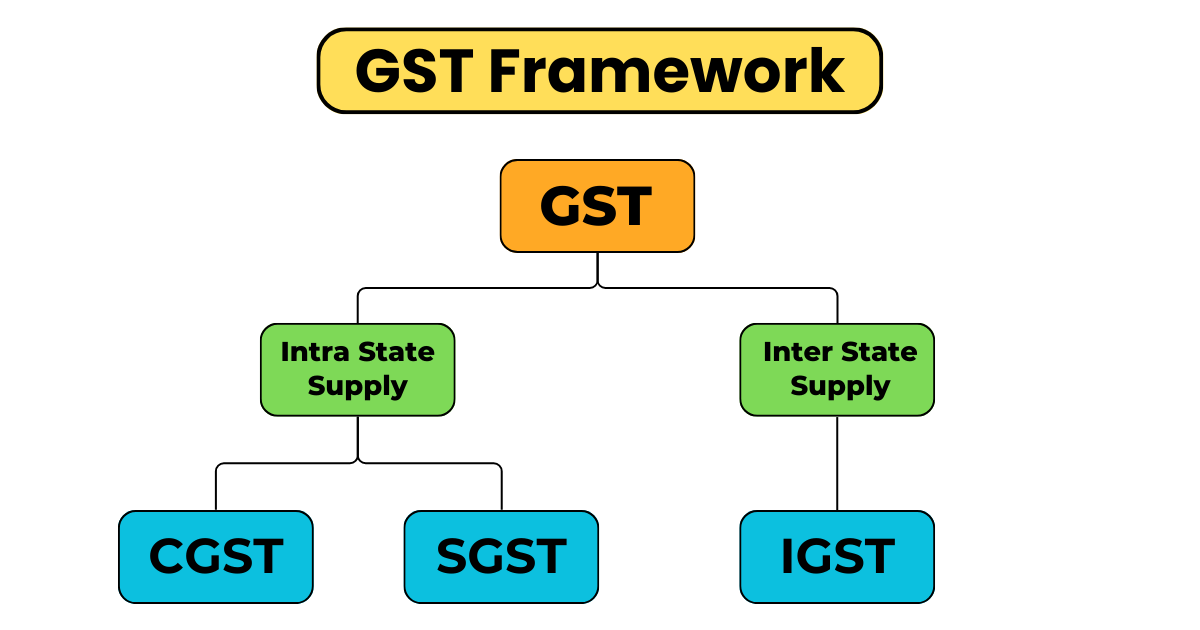

सामान्यत: GST सभी प्रकार के वस्तुओं और सेवाओं (Goods and Services) की Supply पर लगता है| सरल शब्दों में Petroleum Product और Alcohol को छोड़ कर बाकी सभी प्रकार के वस्तुए और सेवाए (Goods & Services) जिसे GST Act में Define किया गया है, की Supply पर GST लागू होगा| Normally दो तरह के Supply (Transaction) है जिसके तहत GST को Central Govt और State Govt Collect करती है –

- Intra State Supply – एक ही राज्य में जब दो पक्षों के बीच के Transaction होता है तो वह इंट्रा स्टेट सप्लाई मानी जाएगी|

- Inter State Supply – जब एक राज्य से दुसरे राज्य में दो पक्षों के बीच Transaction होता है तो उसे इंटर स्टेट सप्लाई कहा जाता है|

जीएसटी के प्रकार – Types of GST

जब किसी वस्तु या सेवा की सप्लाई होती है तो GST के तहत राज्य और केंद्र सरका द्वारा तीन प्रकार से GST Collect किया जा सकता है| जो इस प्रकार है –

#1 राज्य वस्तु और सेवा कर – State Goods and Services Tax (SGST)

#2 केन्द्रीय वस्तु और सेवा कर – Central Goods and Services Tax (CGST)

#3 एकीकृत वस्तु और सेवा कर – Integrated Goods and Services (IGST)

इंट्रा स्टेट सप्लाई – Intra State Supply-

अगर Intra State Supply हुई है तो GST Rates के अनुसार जो टैक्स लगेंगा, वह दो हिस्सों CGST और SGST में बराबर बटकर सरकारों को चला जाएगा| उदाहरण के तौर पर जैसे एक जयपुर के व्यापारी ने 10000 का कच्चा माल ख़रीदा, उस पर GST 18% के अनुसार 1800 रुपये बने तो वह 1800 रुपये CGST (9%) और SGST (9%) बराबर हिस्सों में बटेंगे और सरकारों को चले जाएँगे|

इंटर स्टेट सप्लाई – Inter State Supply-

दो राज्यों के बीच सप्लाई (Inter State Supply) होने पर एक ही टैक्स लगेगा IGST जो केंद्र सरकार को जाएगा| हालांकि यह एक एकीकृत कर है पर केंद्र सरकार कैसे बटवारा करेगी, यह एक अलग मुद्दा है| ऊपर वाला Example ही ले तो जो 18% की रेट के अनुसार 1800 रुपये बने है वह पुरे के पुरे IGST के तौर पर केंद्र सरकार को चले जाएँगे| इसके बाद तय नियमों के अनुसार केंद्र सरकार इसका कुछ हिस्सा राज्य सरकार को देगी|

इनपुट टैक्स क्रेडिट- Input Tax Credit (ITC)

अब समझते है GST में इनपुट टैक्स क्रेडिट क्या होती है| सरल शब्दों में GST का Concept कुछ इस प्रकार है की वस्तु या सेवा के आखिरी उपभोक्ता से GST वसूल किया जाएगा और पूरी GST का भार उसी पर आएगा| तो इसको ध्यान में रखते हुए व्यापरियों को Tax Credit की सुविधा दी गई है ताकि लेने-देन में उत्पन्न टैक्स का भार उन पर ना आए| इसे एक उदाहरण से समझते है –

Example – राम एक फर्नीचर बनाने वाला है, उसने मोहन से 2200 की लकड़ी खरीदी| उसे फर्नीचर बनाकर पेंटर को 3,850 में बच दिया और पेंटर ने उसे पेंट करके 5,500 में अंतिम ग्राहक को बेच दिया| माना अगर GST Rate 10% है तो Input Tax Credit कैसे मिलेगी –

| लेने-देन (Transaction) | वस्तु का मूल्य (Amount) | जीएसटी बना (GST 10%) | सरकार को मिला GST |

| 1. मोहन ने राम को लकड़ी बेचीं| (2200/-) | 2,000/- | 200/- | 200/- |

| 2. राम ने पेंटर को फर्नीचर बेचा| (3,850/-) | 3,500/- | 350/- | 150/- (बाकी 200 रुपये की राम को टैक्स क्रेडिट मिल गई|) |

| 3. पेंटर ने ग्राहक को फर्नीचर (Final Product) बेच दिया| (5,500/-) | 5,000/- | 500/- | 150/- (बाकी 350 रपये की पेंटर को क्रेडिट मिल जाती है|) |

| अंतिम उपभोक्ता को 5,500 का भार वहन करना पड़ा| | OR | और | सरकार को 200+150+150 = 500 GST के रूप में मिल गए| |

जीएसटी में टैक्स दरें – GST Rates 2023

GST Rates की बात करे तो यहाँ GST Council ने मुख्य रूप से 5 तरह की दरे तय की है जो वस्तु और सेवा को देखते हुए लगाई जाएंगी| जिसमे – 0%, 5%, 12%, 18% और 28% की दरे शामिल है| ज्यादा इस्तेमाल की जाने वाली ज्यादातर कम मूल्य की वस्तुओ पर कम GST लगाया गया है ताकि निचले स्तर को इसका भार वहन ना करना पड़े|

जीएसटी पंजीकरण – GST Registration

वस्तुओं या सेवाओं की सप्लाई करने वाले व्यवसायों को GST में रजिस्टर होना पड़ता हैं ताकि वे जीएसटी की सभी प्रक्रियाओं को पूरा करें और समय पर जीएसटी का भुगतान करें| जीएसटी में रजिस्ट्रेशन और अन्य तरह की सभी प्रोसीजर पूरी तरह से ऑनलाइन हैं| जीएसटी में केवल रजिस्ट्रेशन करवाने के बाद व्यवसायों को सभी प्रक्रियाओं जैसे जीएसटी इनवॉइस जारी करना, जीएसटी का भुगतान, समय पर जीएसटी रिटर्न फाइल करना आदि कंप्लायंस को पूरा करना होता हैं|

रजिस्ट्रेशन किसे करवाना जरुरी है – Mandatory GST Registration

यह कई बातो पर निर्भर करता है की किसे जीएसटी रजिस्ट्रेशन लेने होगा और किसे नहीं, परन्तु समानतः यह आपके Turnover पर निर्भर करता है-

GST Registration Limit:

माल कि बिक्री के लिए- For sale of Goods

- सामान्य राज्यों के लिए( For Normal Category States)- 40 लाख

- उत्तरपूर्वी राज्यों के लिए( For North Eastern States)- 20 लाख

सेवाओ कि बिक्री के लिए- For Services

- सामान्य राज्यों के लिए( For Normal Category States)- 20 लाख

- उत्तरपूर्वी राज्यों के लिए( For North Eastern States)- 10 लाख

Online GST रजिस्ट्रेशन करें और 7 Days में अपना Certificate प्राप्त करे – Apply For GST Registration

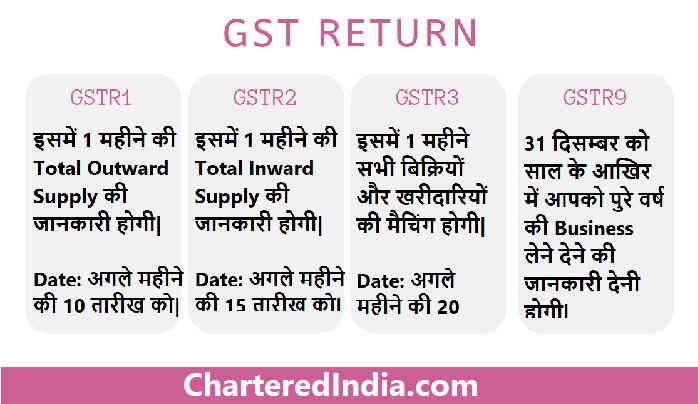

जीएसटी रिटर्न के प्रकार – Types of GST Returns

GST में मुख्य रूप से तीन तरह के Return भरे जाते है| जिसमे व्यापार के हर महीने की कुल बिक्री, खरीद और टैक्स से जुडी जानकारी देनी होती है, ये इस प्रकार से है:

GSTR 1 –

इसमें हर महीने/तिमाही की Total Sales यानी Outward Supply की जानकारी देनी होगी और यह Return अगले महीने की 11 तारीख को भरा जाएगा| जिनका वार्षिक टर्नओवर 1.5 करोड़ तक हैं वे Quarterly Return (तिमाही रिटर्न) फाइल कर सकते हैं|

GSTR 3B –

वर्तमान में GSTR 2 और GSTR 3 को टाल दिया गया हैं और उसकी जगह GSTR-3B लाया गया हैं जिसे हर माह की समाप्ति के बाद अगले महीने की 20 तारीख तक फाइल करना हैं| यह सभी को Monthly फाइल करना हैं|

GSTR 2A & 2B –

2A एक ऑटो-पॉप्युलेटेड Document है जो की गई खरीद को दर्शाता है। दूसरी ओर, GSTR 2B करदाताओं के लिए उपलब्ध Input Tax Credit(ITC) को दर्शाता है, और इन दोनों कि जानकारी आपको GSTR 3B और GSTR 1 फाइल करने पर मिल जाएगी|

GSTR 9 –

इसमें 31 दिसम्बर को साल के आखिर में आपको पूरे वर्ष की Business लेने देने की जानकारी देनी होगी|

CMP 08 – For Composition Scheme

यह Return उन व्यापारियों को भरना है, जिन्होंने कम्पोजीशन स्कीम का चुनाव किया है| इसके दौरान उन्हें हर 3 महीनो में एक Return भरना होगा और वर्ष के अंत में 1 वार्षिक Return भी देना होगा|

यहाँ पर भारत में लगाया जाने वाले मुख्य अप्रत्यक्ष कर जीएसटी के बारे में बताया गया हैं| जीएसटी के अलावा इनकम टैक्स मुख्य प्रत्यक्ष कर हैं जो कि आपके द्वारा कमाई गई वार्षिक आय के आधार पर लगता हैं| इनकम टैक्स के बारे में पूरी जानकारी इस लिंक पर देख सकते हैं – इनकम टैक्स के बारे में पूरी जानकारी हिंदी में (Income Tax in Hindi)

Check Out More-

0 Comments